Обзор

Рынок ИТ: итоги 2009Обзор подготовлен

Рейтинг CNews100 2009: ИТ пошатнулись, но выстояли

После крайне мрачного 1-го квартала в остальном 2009 год прошел для российского рынка ИТ относительно неплохо – или, как минимум, не так плохо, как предполагалось. "Могло быть и хуже" – главный тезис по итогам, который озвучивается применительно к большей части показателей и рынка в целом, и отдельных компаний. Нужно ли это трактовать как результат достаточного запаса прочности – "здоровья" - в отрасли или же нанесенный удар был недостаточно силен?

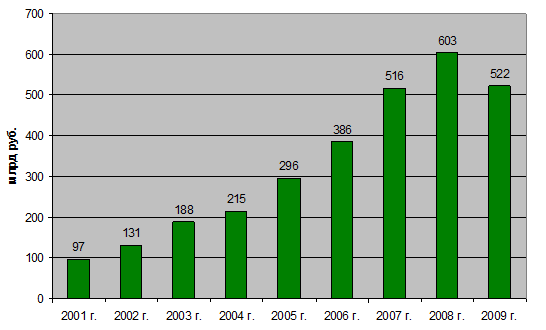

Совокупная выручка ста крупнейших ИТ-компаний России по итогам 2009 г. составила 521,9 млрд руб. Показатель уменьшился на 13% по сравнению с данными 2008 г. Можно говорить об откате почти до уровня 2007 г. – тогда совокупный показатель составил 516 млрд руб. Т .е. у "пилюли" получилась одна половина горькая, вторая – относительно сладкая: прогнозы о спаде в 20-30%, по крайней мере, пока не оправдались.

Вообще однозначная предсказуемость падения рынка в 2009 г. сразу настроила игроков на серьезный и, к счастью, непессимистичный при этом лад. Большинство из них увидело в сложившейся в конце 2008 г. ситуации не столько препятствие, с которым надо бороться, сколько задачу, которую надо решать. Решение давалось непросто, меры использовались жесткие – из серии "ничего личного, просто бизнес". Сокращался персонал, закрывались или выставлялись на продажу малоприбыльные подразделения и пр. Нельзя сказать, что кризис впервые обратил внимание российских ИТ-компаний на слова "эффективность" и "оптимизация", однако он заставил более серьезно вникнуть в их смысл.

Помимо усиления тенденции к "срезанию костов" в 2009 г. усилилась также мода на госсектор – именно с ним многие компании связывали свои шансы на выживание в условиях всеобщего сокращения издержек и непредсказуемости экономической ситуации в стране. Отчасти эти надежды оправдались. Высокая инерционность госструктур сказывалась на более медленном процессе "замораживания" здесь ИТ-проектов и сокращения бюджетов, чем в корпоративном секторе. Более того, на рынке, где оставались деньги, появились дополнительные стимулы к информатизации: со стороны первых лиц государства все чаще зазвучали тезисы о модернизации и инновационности. Никуда не исчезла и задача повышения доли высоких технологий в ВВП, а также в структуре экспорта. Однако обратная сторона медали инерционности в госсекторе – высокие барьеры и в целом сложный вход в эту достаточно закрытую сферу. Таким образом, мечты "новичков" о быстром успехе в получении своей доли от "госпирога" вряд ли имели шанс сбыться. Тем более, что сам "пирог" также начал сжиматься: в течение 2009 г. представители ведомств, опрашиваемых CNews, говорили о сокращении расходов на ИТ в среднерыночных пределах – 15%-25% (например, Счетная палата, Федеральный центр информатизации при ЦИК России, Служба "одного окна" и информатизации префектуры Зеленограда и пр.).

В любом случае, с государством модно работать, но не очень модно об этом говорить – далеко не все компании-участницы рейтинга CNews100 готовы указывать долю выручки от проектов в госсекторе, либо же аккуратно занижают ее. Дополнительную сложность составляет разграничение проектов, реализуемых в органах госвласти и госмонополиях. В итоге показатель выручки от госзаказа составляет около 15% в совокупной выручке CNews100. При этом сами игроки традиционно указывают долю государства на отечественном рынке ИТ в 25-30%, и очень сомнительно, чтобы кризис существенно ее сократил.

Выручка CNews100 за 2009 г.

Источник: CNews Analytics, 2010

Сбылись прогнозы относительно наиболее сильного "проседания" в сегментах производства и дистрибуции компьютерной техники. По данным опроса, проведенного CNews Analytics в феврале-марте 2009 г., большинство компаний (всего в исследовании участвовали более 110 респондентов) урезали свои затраты на модернизацию аппаратного обеспечения и развитие ИТ-инфраструктуры, при этом 23% сообщили о "заморозке" таких проектов в принципе.

Подобные настроения заставили ИТ-поставщиков подстроиться - например, быстро вывести из своего бизнеса низкомаржинальные направления, связанные с ПК. Так, IBS избавилась от Depo Computers, а "Ситроникс" – от дистрибуторской части "Ситроникс ИТ" (бывший "Квазар-Микро").

В секторе ПО также прогнозировалось существенное сокращение затрат на фоне роста интереса, во-первых, к открытым продуктам, и во-вторых, к альтернативным моделям распространения софта – в аренду, как услугу (SaaS).

Самые оптимистичные прогнозы распространялись на сектор ИТ-услуг, и прежде бывшего локомотивом всего российского рынка ИТ. Здесь по итогам 2009 г. предполагали небольшой рост за счет главного драйвера - ИТ-аутсорсинга. Действительно, интерес к услугам внешних поставщиков в целях снизить собственные издержки в 2009 г. был заметен. Однако ожидаемого бума аутсорсинга в стране так и не произошло. А все денежные ожидания, связанные с SaaS, видимо, плавно сместились на 2010 г., если не на 2011 г. В 2009 г. многочисленные дискуссии о софте как услуге просто не успели монетизироваться.

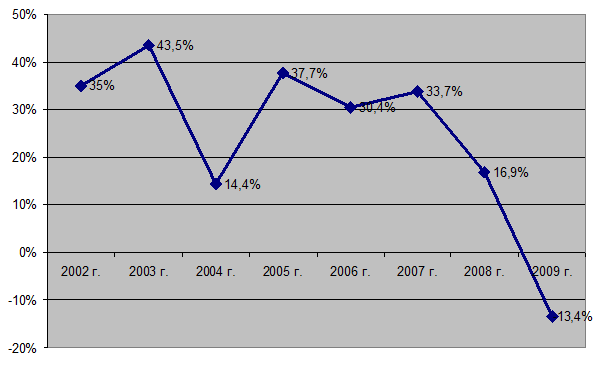

Динамика выручки CNews100 падает

Источник: CNews Analytics, 2010

В итоге тишины, которой так опасались, на отечественном рынке ИТ в 2009 г. не было – но не было и той "кризисной активности", которая здесь предсказывалась. В частности, не оправдались прогнозы о буме сделок слияний и поглощений – теперь их сдвинули на 2010-2011 гг.

Моменты просвета

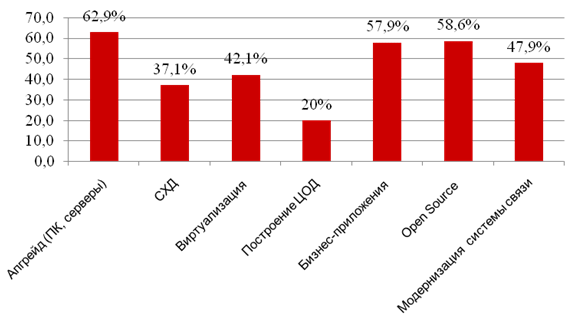

Некоторое оживление на российском рынке ИТ обозначилось уже во 2 кв. 2009 г. и постепенно увеличивалось к его концу. "Оттаивали" банки, попавшие в "первую волну" жертв кризиса, но получившие быструю правительственную поддержку, а также телекоммуникационные компании. В итоге, как показывает опрос, проведенный CNews Analytics в 1 кв. 2010 г. (всего участвовали более 140 респондентов из разных отраслей экономики), несмотря на изначально пессимистичный настрой заказчиков, многие ИТ-проекты в 2009 г. все же реализовывались. Так, 63% компаний вернулись к плановым апгрейдам, 42% вели проекты виртуализации, 59% мигрировали на открытое ПО, 58% внедряли бизнес-приложения.

Среди последних наибольший интерес рынка в 2009 г. вызывали BI (средства бизнес-аналитики, позволяющие упорядочить, оптимизировать деятельность, повысить ее эффективность и скорость принятия решений), а также CRM. В частности, именно в 2009 г. стартовал один из самых крупных CRM-проектов в банковском секторе – "Сбербанк", проводящий серьезные изменения в своей работе на всех уровнях, начал внедрять Oracle Siebel CRM.

ИТ-проекты, реализованные в 2009 г.

Источник: CNews Analytics, 2010

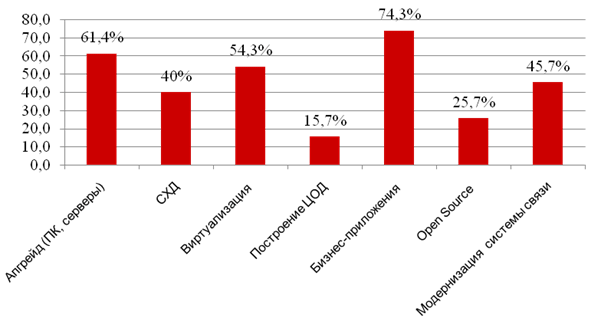

ИТ-приоритеты на 2010 г. пока практически не изменились. По данным опроса CNews Analytics, 89% компаний заинтересованы в сокращении ТСО своих ИТ-инфраструктур, а 91% - в повышении контролируемости и эффективности ИТ-служб, в том числе за счет ITSM. Отсюда интерес к проектам, которые ориентированы на оптимизацию и сокращение расходов в долгосрочной перспективе – например, в области виртуализации.

ИТ-проекты, запланированные на 2010 г.

Источник: CNews Analytics, 2010

Уровень концентрации: ожидаемое снижение

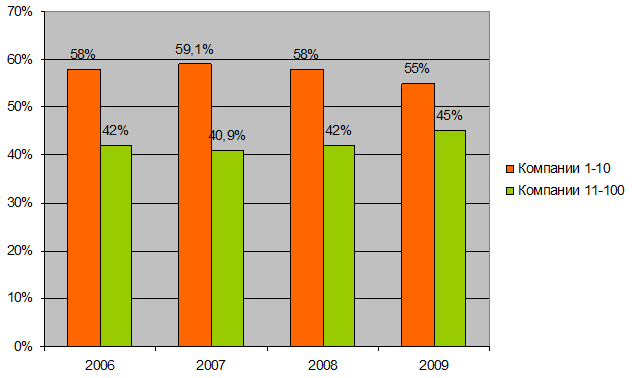

Кризисный 2009 г. принес не так уж много изменений в структуру рейтинга CNews100. Высокая доля участия компаний первой десятки в общей выручке сохраняется. Однако впервые она сократилась до 55%, при том, что в 2008 г. составляла 58%, в 2007 г . – 59,1%, в 2006 г. – 58%.

Практически все игроки в Топ10 показали спад выручки за исключением "Энвижн Груп" (№9), подросшей на 2%. Наиболее заметно просели "Компьюлинк" (-56% - после завершения проекта в "Связьинвесте", который обусловил резкий скачок выручки компании в 2007 г.), а также "Ситроникс" (-33,5%) и "Техносерв" (-24%).

С другой стороны, лидеры рейтинга остались прежними: первое место вновь за НКК, второе – за "Мерлионом". Последней, несмотря на незначительный спад выручки (-2,2%) удалось даже немного увеличить за год штат сотрудников (9%). У единственного "позитивного" игрока в Топ10 - "Энвижн Груп" (акционером которого планирует стать «Ростелеком») – штатная численность сотрудников выросла за год на 22%.

Динамика первой десятки в CNews100

Источник: CNews Analytics, 2010

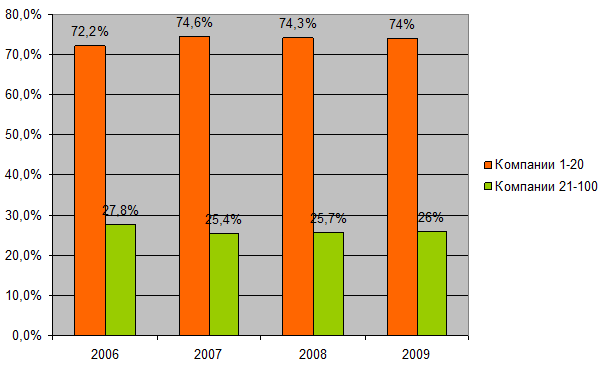

Интересно, что доля "первой двадцатки" при этом практически не изменилась — 74% против 74,3% годом ранее. Здесь "позитива" больше – на 29% подросла "Лаборатория Касперского", на 11% - "Ниеншанц", на 10% - "Астерос". Этим же компаниям удалось увеличить персонал – на 43%, 62% и 28% соответственно. В выручке "Ниеншанц" доля госпроектов составляет по итогам 2009 г. 73%. У "Астерос" показатель меньше - заявляется как 10%, однако компанию поддерживают долгосрочные проекты у таких заказчиков, как, например, ВТБ (построение ИТ-инфраструктуры в башне "Федерация"), Аэрофлот или аэропорт г. Сочи.

Динамика первой двадцатки в CNews100

Источник: CNews Analytics, 2010

Сам факт готовности компаний предоставлять свои данные по итогам даже сложного 2009 г. позволил удержать "планку" входа в рейтинг: если годом ранее она упала до 170 млн руб., то теперь поднялась до 230 млн руб. Миллиардный порог в 2009 г. впервые удалось перешагнуть только компании "Телеком-Защита" (103%).

Еще больше услуг

В структуре рейтинга CNews100 вновь увеличилась доля компаний, указывавших как приоритетное направление (т.е. более 50% выручки) своей деятельности ИТ-услуги. По итогам 2009 г. таковых 52%, при том что в 2008 г. их доля составляла 44%. Крен в сторону услуг в 2009 г. был неизбежен, учитывая, что сами заказчики сместили основной акцент в своих расходах на поддержку ИТ-инфраструктур. Отсюда – новый всплеск интереса к теме аутсорсинга и стандартизованным сервисам, особенно в области обеспечения непрерывности процессов.

Новое модное направление, обозначившееся в 2009 г. и перешедшее в 2010 г. – аутсорсинг ЦОД. Провайдеров такого рода услуг становится все больше - с расчетом на отложенный спрос. В 2009 г. многие компании заморозили строительство собственных ЦОДов, но неизбежно были вынуждены решать задачу обеспечения непрерывности процессов и быстрого восстановления систем, и это помимо задач расширения вычислительных мощностей либо более эффективного их использования. В свете сложившейся в стране ситуации, объясним также и интерес к аренде мощностей ЦОД, находящихся заграницей. Правда, здесь может обозначиться определенный конфликт с требованиями 152-ФЗ ("О персональных данных"). Этот закон вообще ощутимо влиял на рынок в 2009 г. В частности, именно благодаря ему усилился интерес к услугам в области информационной безопасности, что заметно поддержало (и, как надеются, будет поддерживать и в 2010 г.) предлагающих их поставщиков.

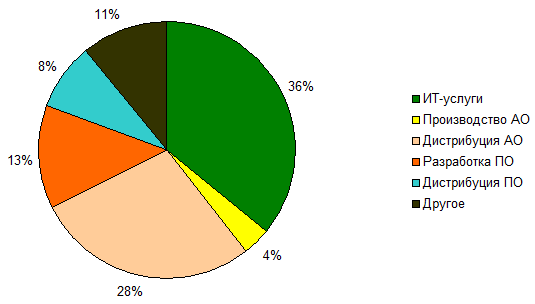

Структура рейтинга CNews100 по числу компаний

Источник: CNews Analytics, 2010

В показателе совокупной выручки рейтинга CNews100 наибольшая доля приходится на диверсифицированные бизнесы холдинговых структур - и снова на ИТ-услуги (36%). Диверсификация – то слово, на которое делали в 2009 г. ставку поставщики, предполагая, что нишевые игроки, завязанные на одном-двух крупных заказчиках, в изменившейся экономической ситуации обречены. Соответственно, главной задачей стало расширение существующего портфеля – в пользу наиболее актуальных и перспективных решений, а также его "перетряхивание" с быстрым выведением всего того, что не приносит дохода.

Все менее заметны в совокупной выручке становятся производители компьютерной техники – хотя отчасти это связано с тем, что некоторые из них, традиционно участвующие в рейтинге, в этот раз просто не предоставили свои данные.

Структура выручки CNews100

Источник: CNews Analytics, 2010

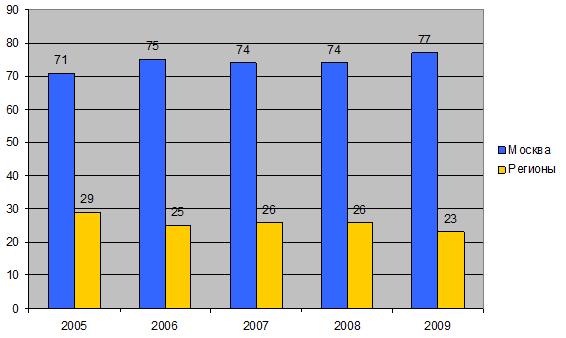

Регионы ужимаются

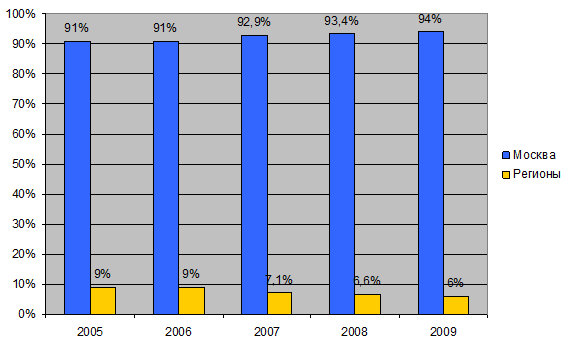

Присутствие региональных компаний в CNews100 за 2009 г. несколько уменьшилось количественно - с 26% до 23%. При этом их доля в выручке почти не сократилась – 6% по сравнению с 6,6% годом ранее. Правда, можно вспомнить, что последний показатель по итогам 2007 г. составлял 7,1%, а в 2006 г. – 9%.

Доля регионов в CNews100 по количеству компаний

Источник: CNews Analytics, 2010

Ранее отмечалось, что такое ужимание регионов отчасти связано с консолидационными процессами, в результате которых их выручка постепенно "перетекала" в московские холдинги. Правда, в 2009 г., с точки зрения M&A, изменений здесь практически не было. В ситуации усиления конкуренции на рынке, заметно сократившем финансирование ИТ-проектов, региональные компании получают некоторое преимущество: им проще обеспечить более низкие издержки, и, соответственно, цены. Как раз благодаря этому регионы получают дополнительные ИТ-стимулы: именно сюда начался отток аутсорсинговых работ. В регионах открываются call-центры, обслуживающие крупных столичных провайдеров (например, у "Мегафона" и "Акадо" – в Туле, у МТС и "Вымпелкома" – в Твери), строятся ЦОДы (например, региональная сеть у "Синтерры"), организовываются аутсорсинговые центры разработок (например, у Epam).

Доля регионов в CNews100 по обороту компаний

Источник: CNews Analytics, 2010

Доминирующие позиции "питерцев" среди остальных регионов сохраняются, хотя и немного уменьшились по сравнению с показателем годом ранее – доля в региональном обороте составила 44% против 50,5% в 2008 г. Аналогично сократилась и доля выручки Новосибирска – 8,1% против 10,7 %. Напротив, увеличился показатель Перми – с 8,7% до 9,8% и второго места после Петербурга. Незначительно изменился "вклад" Екатеринбурга – с 7% до 6,7%.

Топ10 российских городов в CNews100

| Место по итогам 2009 г. |

Место по итогам 2008 г. |

Город | Число компаний | Оборот по итогам 2008 г., тыс. руб. |

Доля в региональном обороте, % |

| 1 | 1 | Санкт-Петербург | 6 | 13 548 805 | 44 |

| 2 | 3 | Пермь | 3 | 3 012 243 | 9,8 |

| 3 | 5 | Казань | 2 | 2 577 453 | 8,4 |

| 4 | 2 | Новосибирск | 2 | 2 511 380 | 8,1 |

| 5 | 4 | Воронеж | 2 | 2 434 071 | 7,9 |

| 6 | 7 | Краснодар | 1 | 2 187 744 | 7,1 |

| 7 | 6 | Екатеринбург | 2 | 2 072 472 | 6,7 |

| 8 | 9 | Набережные Челны | 1 | 786 564 | 2,6 |

| 9 | 10 | Нижний Новгород | 1 | 725 653 | 2,4 |

| 10 | - | Барнаул | 1 | 472 584 | 1,5 |

Источник: CNews Analytics, 2010

2009 год начался с неопределенности, которая до сих пор не дает возможности уверенно прогнозировать развитие отрасли. Хотя с факторами выживания игроки уже определились – это диверсификация бизнеса и переориентация предложения под меняющиеся запросы. Хотя цитата Ч.Дарвина о выживании самых адаптируемых в ИТ-шных презентациях уже навязла на зубах – причем еще до кризиса.

Актуальные сегодня ИТ-решения должны соответствовать главным словам прошлого года: "оптимизация", "повышение эффективности", "минимизация издержек". Поставщики связывают надежды с инновационными направлениями - виртуализацией, облачными вычислениями, а также с переосмысленными "старыми" решениями – особенно в области бизнес-анализа и в целом управления эффективностью. Меняются требования заказчиков к набору и качеству продуктов и услуг. Меняются сами подходы к ИТ: дистрибуция неизбежно обрастает сервисами; в случае подъема SaaS, с одной стороны, и Open Source, с другой, сектор ПО "отдаст" заметную долю дохода сектору услуг. Рынок ИТ постепенно движется к формату "все как услуга" – услуга, возможно, недешевая, но с прозрачно формируемой и подстраиваемой под реальные требования заказчика ценой. В этой же парадигме стремится развиваться и российская отрасль, с большим или меньшим успехом копируя и адаптируя глобальные тренды. Если 2009 год называли своего рода моментом истины для отечественных ИТ-компаний, то 2010, вероятно, можно определить как закрепление резистентности.

Мария Попова /CNews Analytics