|

|

|

| Обзор подготовлен |

При поддержке |

|

|

ИТ-аутсорсинг в EMEA: тенденции, практика, прогнозы

«Do what you can do best — outsource the rest»

Из американского учебника по менеджменту

Почти 50% крупнейших сделок мирового рынка ИТ-аутсорсинга пришлось в 2004 г. на европейские компании. Спрос на аутсорсинг именно в этом регионе продолжает расти опережающими темпами. Сегодня европейцы заключают наибольшее число контрактов на управление информационными ресурсами извне, обеспокоенные ростом затрат на содержание ИТ-подразделений и снижением их эффективности. Почти 50% крупнейших сделок мирового рынка ИТ-аутсорсинга пришлось в 2004 г. на европейские компании. Спрос на аутсорсинг именно в этом регионе продолжает расти опережающими темпами. Сегодня европейцы заключают наибольшее число контрактов на управление информационными ресурсами извне, обеспокоенные ростом затрат на содержание ИТ-подразделений и снижением их эффективности.

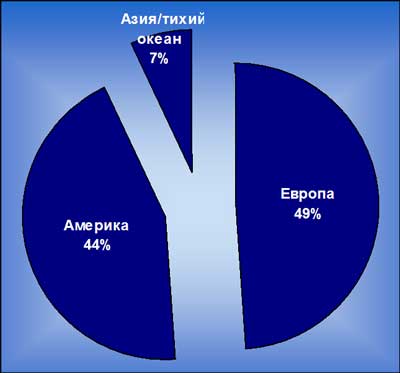

Несмотря на то, что только 25% контрактов в сфере ИТ-аутсорсинга выполняются полностью, а среди заказчиков лишь 10% остаются довольны проделанной работой, мировой рынок ИТ-аутсорсинга стремительно растет. Причиной этого является высокая эффективность использования ресурсов, в отдельных случаях также и снижение издержек на содержание собственной ИТ-службы. По прогнозам Gartner, ежегодный рост оборотов рынка ИТ-аутсорсинга составляет 7%, а к 2008 году его суммарный объем достигнет 250 млрд евро. Основными заказчиками подобных услуг, согласно результатам исследования компании TPI, являются европейские и американские предприятия. Суммарный денежный объем крупных сделок (на сумму более 40 млн. евро) в 2004 году достиг 57 млрд. евро., причем 49% всех сделок заключили европейские предприятия, 44% — американские. 7% этого рынка приходится на заказчиков из азиатско-тихоокеанского региона. Эксперты прогнозируют, что и в дальнейшем среди европейских предпринимателей спрос на аутсорсинг будет расти опережающими темпами.

Крупнейшие потребители услуг ИТ-аутсорсинга по регионам, 2004

Источник: TPI Research, 2005

Европейские потребители услуг ИТ-аутсорсинга

В Европе основными заказчиками крупных сделок выступают предприниматели стран «большой тройки»: Великобритании, Германии, Франции. В тройку же лидеров по общему числу сделок вошли Великобритания, Германия и Голландия. Причем, если, к примеру, в Великобритании аутсорсинг в сфере ИТ развивается более 10 лет, то «континентальный» рынок ИТ-аутсорсинга значительно моложе — началом его развития можно считать 2000 год, когда были заключены первые значительные контракты на внешнее управление информационными ресурсами предприятий.

Наибольшие темпы роста демонстрирует немецкий рынок ИТ-аутсорсинга — суммарный денежный объем заказов немецких предприятий оценивается почти в 8 млрд. евро, что составляет примерно 12,5% европейского рынка. При этом немецкий сектор ежегодно растет примерно на 10%. Основной причиной столь бурного роста аналитики считают, прежде всего, значительное увеличение затрат на содержание собственных ИТ-отделов. Темпы роста британского и французского рынков составляют 6-7% в год. Британские предприятия выступили в 2004 г., по разным оценкам, заказчиками более трети всего объема аутсорсинговых контрактов, голландские — около 10%, французские — чуть меньше 8%.

Несмотря на стабильный рост числа контрактов в сфере ИТ-аутсорсинга в первом полугодии 2005 г. (более 11%) , исследователи TPI отмечают тенденцию к снижению объемов сделок, в том числе и величин контрактов. Кроме того, сокращаются сроки взаимодействий по контрактам. Аналитики TPI отмечают, что долгосрочных контрактов было заключено на 15% меньше, чем в 2004 году.

Заказчиками услуг являются не только крупные предприятия — по итогам 2004 наибольшие темпы роста продемонстрировал сегмент малого и среднего бизнеса. Расширяется также спектр информационных ресурсов, которые передаются на аутсорсинг. Если в 2000 г. сторонним исполнителям передавались такие функции управления, как программирование, поддержка аппаратного ПО, то сегодня наибольшее внимание уделяется сервисам безопасности (Managed Security Services, MSS), организации и поддержке мобильных сетей, а также автоматизации и управлению бизнес-процессами компаний. В сфере автоматизации специфических бизнес-процессов наметилась тенденция к специализации фирм-исполнителей. Участники рынка отмечают, что речь уже практически идет о «стандартах» передачи специфических бизнес-процессов определенному исполнителю. Другой немаловажной тенденцией является увеличение потребности в комплексных решениях, например, в управлении корпоративными информационными системами или их составными частями (резервным копированием и хранением данных, или интегрированными подсистемами — CRM и пр.).

Поставщики услуг в региональном разрезе

Рынок предложения — т.е. число фирм-исполнителей контрактов ИТ-аутсорсинга также бурно растет. Этот рост выражен двумя измерениями: увеличивается как число самих исполнителей, так и их обороты. Если в 2003 году число наиболее крупных сделок европейских компаний приходилось на 26 компаний-исполнителей, то в 2004 году — уже на 36 компаний.

Экономия ИТ-бюджета в результате аутсорсинга

Источник: TPI, 2005

Предприятия-исполнители заказов европейских фирм сконцентрированы, в основном, в пределах трех регионов: в Западной и Восточной Европе, а также в Индии и Китае. Многие американские фирмы, предоставляющие услуги в сфере ИТ-аутсорсинга, имеют европейские офисы, занимая на этом рынке значительную долю. К ним можно отнести IBM, CSC, EDS и Accenture.

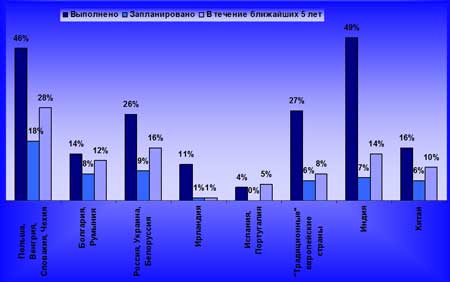

Согласно результатам исследования TPI, крупные европейские предприятия в большей степени ориентированы на азиатский рынок, в то время как небольшие компании предпочитают восточноевропейских исполнителей. Это вполне объяснимо — крупные компании располагают большими по величине ИТ-бюджетами, в которых предусмотрены такие статьи, как многочасовые телефонные переговоры с заказчиком или служебные командировки с целью контроля выполнения контракта. Кроме того, для небольших предприятий-заказчиков во многих случаях препятствием становятся языковые барьеры, — например, отсутствуют англоговорящие специалисты, что в значительной степени характерно, в частности, для небольших немецких предприятий. Жалобы большинства заказчиков касаются также культурных различий, в том числе, и деловых традиций: качество и сроки исполнения контракта, долгосрочное обслуживание, гарантии и т.д. В то же время, восточноевропейские страны находятся в непосредственной близи к заказчику, что облегчает общение и возможность контроля, имеют в штате немецкоговорящих специалистов и обладают фактически тем же менталитетом, что и заказчик. С другой стороны, заключение контракта с китайской или индийской фирмой позволяет до 66% снизить издержки на управление информационными ресурсами предприятия за счет низкой заработной платы специалистов из этих.стран.

Фирмы-исполнители по регионам, 2005

Опрос CIO немецких предприятий

Источник: Deutsche Bank Research, 2005

Крупнейшие аутсорсеры Европы: американцы ведут

Аналитики Gartner отмечают, что европейские фирмы-исполнители контактов ИТ-аутсорсинга находятся под сильным давлением восточноевропейских и азиатских конкурентов. Однако на их стороне есть ряд преимуществ: высокий уровень технологий, собственные разработки, многолетний опыт, наличие квалифицированных кадров и т.д. Слабой стороной европейских фирм являются высокие цены, которые обусловлены, прежде всего, высокой заработной платой специалистов, издержками, конкурентным давлением и т.д. Следует заметить, что рынки Восточной Европы довольно быстро поднимают цены до общеевропейского уровня. Как отмечает немецкий журнал CIO, уровень заработной платы программистов, разработчиков, инженеров, работающих в Варшаве, Праге, Братиславе в сфере ИТ-аутсорсинга, уже примерно равен заработной плате тех же специалистов в Лондоне и Берлине. Небольшие фирмы, которые выбирают поставщика по принципу низких издержек, вынуждены двигаться дальше на восток: на Украину, в Белоруссию, Россию, Индию и Китай.

Крупнейшими европейскими исполнителями TPI называет фирмы: Siemens Business Services (SBS), Capgemini, T-Systems и Xchanging. Все они были основаны в 1999-2000, однако старательно догоняют ушедших вперед, более «взрослых» конкурентов. Первое место среди фирм-исполнителей в Европе принадлежит американской IBM, вторую позицию уже несколько лет держит SBS. Крупнейшим заказчиком последней является государство (только армейский проект «Hercules» принес компании 6,6 млрд. евро), а также европейские предприятия разных отраслей (BBC — 2.7 млрд. евро).

T-Systems, специальное подразделение Deutsche Telekom, постепенно теряет позиции на европейском рынке. В планах руководства компании — сократить в ближайшие три года 5 тыс. сотрудников, т.е. значительную часть штата подразделения. Причиной столь значительного сокращения являются убытки, которые в течение нескольких лет приносит T-Systems, и отсутствие просматриваемых перспектив роста.

Компания Xchanging является на европейском рынке ведущим поставщиком услуг ИТ-аутсорсинга в сфере страхования и банковского дела. Основанная только в 1999 году, лондонская компания довольно быстро закрепилась в своей нише и достигла европейских масштабов. В настоящее время в компании работает более 3000 человек. Как отмечает TPI, на европейском рынке ИТ-аутсорсинга места хватит сейчас для всех желающих, тем более что на рынке практически отсутствуют барьеры для вхождения.

По прогнозам аналитиков, рынок ИТ-аутсорсинга будет все больше смещаться в Восточную Европу, причем, не только по числу, но и по объемам контрактов. Причем, у восточноевропейских предприятий есть все шансы потеснить предприятия «традиционной» Европы, по мере накопления опыта, репутации, а также развития законодательной базы и собственно ИТ-рынков этих стран.

Юлия Граванова / CNews Analytics

|

|