Обозрение подготовлено

Мировой рынок ИТ-услуг сократит разрыв между лидерами и отстающими

Сложившаяся ко второму полугодию 2008 г. ситуация на мировом рынке ИТ-услуг демонстрировала гигантский разрыв между лидером сервис-потребления – Северной Америкой – и другими регионами. Теперь, в изменяющихся экономических условиях, ожидается, что все отстающие «подтянутся» - в частности, за счет увеличения потребления аутсорсинговых услуг в сфере ИТ.

Мировой рынок ИТ-услуг составил в 2007 г. около 750 млрд долл., по оценкам Gartner. Предполагалось, что за 2008 г. он вырастет на 9,5% - примерно до 820 млрд долл. К 2012 ожидалось увеличение его объема до 1 трлн долл. Разворачивающийся финансовый кризис, определенно, скажется на запланированных показателях, однако пока аналитики не спешат вносить коррективы в свои прогнозы. Динамика первых 9 месяцев 2008 г. была достаточно хорошей, чтобы результаты года более-менее совпали с прогнозируемыми. Что будет далее – предсказать в текущей ситуации крайне сложно. Хотя замедление рынка явно просматривается, для оценки его масштабов пока слишком мало информации. Многое упирается и в то, насколько затяжной окажется общеэкономическая рецессия.

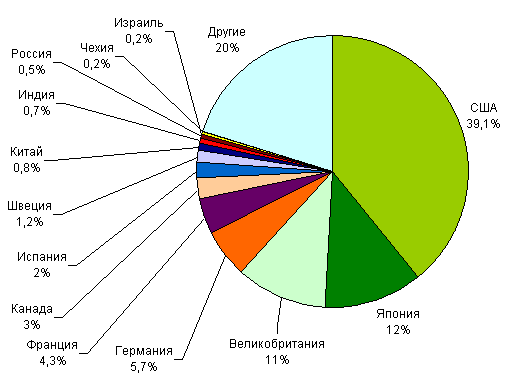

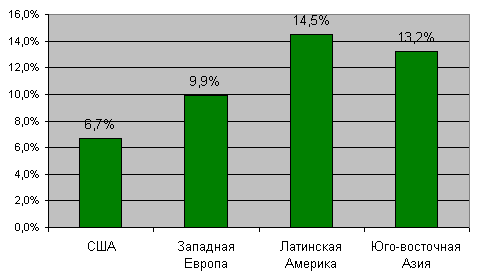

Сложившаяся ко второму полугодию 2008 г. ситуация на мировом рынке ИТ-услуг демонстрировала гигантский разрыв между лидером сервис-потребления – Северной Америкой – и другими регионами. В 2007 г. объем североамериканского рынка ИТ-услуг составил 311 млрд долл. (данные Gartner), из которых 293 млрд долл приходилось на США. Этот зрелый рынок демонстрирует, закономерно, самые низкие темпы роста – 6,7%. На регион Западной Европы пришлось 249 млрд долл., показатель роста – 9,9%. Лидеры здесь Великобритания (82 млрд долл.) и Германия (43 млрд долл.).

Наибольшую динамику показывают развивающиеся рынки Латинской Америки (14,5%) и Юго-восточной Азии (13,2%). Объем латиноамериканского сектора ИТ-услуг составил в 2007 г. 227 млрд долл., а азиатского, где лидирует Китай – 48 млрд долл. Для сравнения, рынок ИТ-услуг одной лишь Японии за тот же период превысил 87 млрд долл. Вклад же России в мировой объем продаж ИТ-услуг по-прежнему составляет менее 1%.

Мировой рынок ИТ-услуг 2007

Источник: СNews Analytics по данным Gartner, IDC, Forrester, 2008

Поворотный 2008-ой

По итогам 2008 г. аналитики (в частности, Gartner) ожидали от мирового рынка ИТ-услуг роста на 9,5% - до 819 млрд долл. Из них предположительно 256 млрд долл. пошли на интеграционные проекты. На проекты по управлению ИТ пришлось 220 млрд долл. Европейский рынок ИТ-услуг вырос за тот же период, по предварительным данным, на 5,3% - до 211 млрд евро.

Впрочем, окончательные результаты 2008 г. подводят, не торопясь и с опаской. Уже начало второго полугодие стало резким контрастом по сравнению с бодрым стартом января-февраля, отмечали в Gartner. Скромные успехи компаний настораживали – многие отмечали, что часть планируемых аутсорсинговых контрактов замораживается или откладывается на неопределенный срок.

ИТ-аутсорсинг в целом оставался наиболее динамичным сектором рынка ИТ-услуг и продемонстрировал в 2008 г., по предварительным оценкам, рост 42%. Сектор интеграции и разработки стабильно рос примерно на 10% в год и составил по предварительным итогам 2008 г. 327 млрд долл., считают в Gartner

Структура мирового рынка ИТ-услуг в 2007-2009 гг., млрд долл.

| 2007 г . | 2008 г .* | 2009 г .* | |

| ИТ-консалтинг | 64,7 | 71 | 75,5 |

| Интеграционные проекты | 232,5 | 256 | 272,4 |

| Управление ИТ | 201,2 | 220,7 | 234,4 |

| Управление процессами | 110,7 | 121,4 | 132,3 |

| Техподдержка | 89,7 | 94,7 | 97,3 |

| Обслуживание ПО | 49,3 | 55,4 | 60,6 |

| Общий объем рынка ИТ-услуг | 748 | 819,1 | 872,5 |

Источник: Gartner, 2007

Отрасль меняет облик

Рынок ИТ-услуг начал меняться еще до кризиса. По мере своего развития и роста он фактически уперся в необходимость изменений. В какой-то момент стало очевидно, что условия игры усложняются, и им нужно соответствовать. В итоге, если раньше в секторе доминировали две основные группы сервис-провайдеров – консультанты и системные интеграторы, то постепенно начала складываться новая формация - так называемых партнеров по бизнес-инновациям и трансформациям (Business Innovation and Transformation Partners, BIPT). Эта категория игроков считается провайдерами «полного цикла», т.е. предоставляющими полный набор профессиональных ИТ-сервисов.

Интерес к такого рода комплексным «поставкам» ИТ-услуг от одного партнера был обусловлен всеобщим фокусом на инновациях, высокотехнологичном потенциале развития. Инновационность принято было определять как важный фактор развития и процветания бизнеса. Кроме того, высоко конкурентная среда требовала мгновенной подстройки под быстро меняющиеся условия. От единого ИТ-партнера требовалось следить за этими изменениями и адекватно поддерживать движение компанию в нужную сторону, создавать добавленную стоимость ее бизнесу.

Рост региональных рынков ИТ-услуг, 2007/2006

Источник: СNews Analytics по данным Gartner, IDC, Forrester, 2008

Обозначившийся крен предпочтений заказчика – чем меньше ИТ-партнеров, тем лучше – со своей стороны, усилил конкуренцию на глобальном рынке ИТ-услуг. Противостояли друг другу ИТ-консультанты и сервис-провайдеры, национальные и региональные игроки. Очевидный результат подобной маркетинговой войны – консолидация. В ее центре ожидаемо оказались так называемые «наращиватели стоимости» - т.е. компании, которые уже привлекли критическую массу заказчиков, нарастили географическое и сервисное портфолио – как по направлениям ИТ-консалтинга, системной интеграции, так и стратегического, управленческого консалтинга.

Аналитики Lunendonk (немецкой компании, специализирующейся на аналитике и консалтинге в сфере ИТ) отмечает, что есть два принципиальных отличия BITP от других типов провайдеров. Во-первых, BITP генерирует более 60% своего оборота от консалтинга и других сервисов. Во-вторых, из этого сервисного оборота, как минимум, 10% должны формироваться выручкой от одного из следующих направлений: ИТ-консалтинг, внедрение и системная интеграция, а также управление ИТ-системами.

От BITP заказчики ждут комплексных решений, а также экспертизы в области интеграции систем, развитых консалтинговых компетенций, экспертиза в области внедрения систем и технологических ноу-хау. Соответственно, ИТ-поставщик выбирается исходя из 5 критериев: отраслевая экспертиза, экономическая стабильность, управленческие компетенции, инновационный потенциал и технические компетенции. Чтобы соответствовать этим требованиям, ИТ-провайдерам, вероятно, придется придерживаться стратегии консолидации и впредь – ввиду чего со временем количество игроков на рынке ИТ-услуг может заметно сократиться, предполагают в Lunendonk. На этом фоне доминирующие позиции компаний BITP будут, соответственно, только усиливаться.

Мария Попова / CNews Analytics