Обзор

Телеком 2008Обзор подготовлен

При поддержке

У сотовых операторов впереди 3 года "спокойствия"

В 2007 году обозначилось несколько положительных для операторов мобильной связи тенденций, которые позволят им относительно спокойно работать ближайшие годы. Правда, в более долгосрочной перспективе операторы могут превратиться в "трубу" для перекачки трафика, что фактически уже случилось с провайдерами услуг фиксированного интернет-доступа.

В течение трех-пяти лет мобильным операторам особенно не о чем волноваться, и сейчас ситуация для них выглядит заметно лучше, чем год назад, считают аналитики Informa Telecoms & Media. На развитых рынках, наконец, пошла отдача от сетей нового поколения, операторам удалось значительно сократить издержки за счет оптимизации своих региональных структур, ослаб жесткий конкурентный прессинг со стороны MVNO благодаря их консолидации.

Ситуация на развивающихся рынках остается не менее благополучной. Операторы продолжают показывать хорошие финансовые показатели, в частности показатель EBITDA колеблется вокруг отметки 45% (на развитых рынках он на 10% ниже). Снижение стоимости как "тяжелого", так и абонентского оборудования способствует тому, что операторы умудряются получать прибыль даже в том случае, когда абоненты тратят на связь меньше 5 долл. в месяц.

По прогнозам Informa Telecoms & Media, за период с 2007 по 2012 год в мире появится 1,29 млрд новых абонентов сотовой связи, причем только 9% из них придет из Северной Америки и Западной Европы. Вклад одной только Африки будет больше — 11% или 202 млн новых подписчиков. Это заставляет инвесторов всерьез озаботиться выходом на развивающиеся рынки, что, собственно, они и делают.

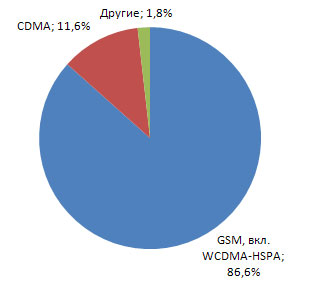

Стандарты сотовой связи в мире, 2007

Источники: Informa Telecoms & Media, GSA, 2008

Стандарт GSM остается доминирующим — на его долю, включая стандарты нового поколения WCDMA/HSPA, по состоянию на конец 2007 года приходилось 86,6% всей абонентской базы или 2,844 млрд абонентов. В прошлом году GSM увеличил свою долю на 2,7%. Далее следуют CDMA (11,6%) и другие стандарты (1,8%) — AMPS, IDEN, NMT, PDC, TDMA.

Стабилизация падения

Одной из главных положительных мировых тенденций является стабилизация падения доходов с одного пользователя. Этот показатель ведет себя гораздо лучше, чем ожидалось — в целом по миру ARPU падает, по оценке Informa Telecoms & Media, примерно на 2% в год, в то время как число подписчиков увеличивается на 23%.

Довольно большой пласт абонентов мобильной связи увеличивает расходы на сотовую связь. Отчасти это происходит по причине миграции из фиксированных сетей в мобильные, отчасти — в связи с ростом расходов на неголосовые сервисы — мобильные развлечения, мобильный бродбэнд и пр. Увеличение доходов от услуг мобильной передачи данных в США происходило быстрее, чем падение доходов от традиционного "голоса", что привело к тому, что ARPU вырос в 2007 году с 52 долл. до 53 долл. Однако на большинстве развитых европейских рынков возросшие доходы от передачи данных (за исключением SMS/MMS, чатов и пр.) не смогли компенсировать потери доходов от снижения продаж основной услуги — телефонии. Особенно неблагополучной была ситуация в тех странах, где традиционно сильны позиции виртуальных операторов. Так, в Германии падение ARPU составило в 2007 году порядка 10%, а в Швейцарии этот показатель снизился на четверть. Те же страны, которые стали на путь "оптимизации" влияния MVNO, смогли добиться заметного увеличения среднего дохода с одного пользователя. Речь, в частности, идет о Швеции и Дании, в которых ARPU вырос на 6% и 11% соответственно. Неудивительно, что российские операторы не в восторге от появления виртуальных операторов в стране — оба крупнейших игрока мобильной связи России попали в верхние строчки мирового рейтинга с максимальным приростом ARPU по итогам 2 квартала 2008 года.

Топ10 операторов с максимальным приростом ARPU, 2 кв 2008 г.*

| Поз. | Оператор | APRU, долл. | Изменение, % |

| 1 | Telekom Malaysia | 18,81 | 42,28 |

| 2 | ВымпелКом | 9,90 | 33,78 |

| 3 | SingTel Mobile | 44,17 | 25,34 |

| 4 | Мобильные ТелеСистемы | 9,20 | 22,67 |

| 5 | Turkcell | 14,10 | 12,80 |

| 6 | MTC | 71,00 | 12,70 |

| 7 | TeliaSonera | 40,45 | 11,77 |

| 8 | Etisalat | 40,00 | 8,11 |

| 9 | KPN | 39,10 | 7,30 |

| 10 | Telefonica O2 | 44,22 | 6,66 |

Источник: Informa Telecoms & Media, 2008

Для сохранения маржи операторам прописан один рецепт — сокращение издержек. Как снизить CAPEX и OPEX? Вопрос становится для операторов особенно актуальным. Многие из них идут по пути консолидации сетей, мигрируют на IP, берут на вооружение сетевой аутсорсинг и управление сетевыми услугами (managed network services). Поэтому есть ожидания, что отношение показателя CAPEX к объему продаж у операторов будет в 2008 году не больше аналогичного показателя за прошлый год. "Про запас" у операторов приготовлены и непопулярные меры — сокращение персонала. К этому их подталкивает опыт некоторых MVNO, которые умудряются обслуживать десятки, а иногда и сотни тысяч клиентов силами 10-20 сотрудников.

Финансовые реки и ручейки

Операторы с переменным успехом используют различные стратегии для формирования устойчивого финансового потока от пользователей. Мобильные развлечения (музыка, игры, мобильное ТВ и пр.) оказались не столь популярны, как ожидалось, однако эти сервисы по-прежнему остаются в поле зрения операторов. Зато высокоскоростной мобильный доступ в интернет на базе технологии HSDPA стал действительно востребованной услугой — рост трафика данных (за исключением SMS/MMS) превысил самые оптимистичные ожидания. Правда, его следует называть, скорее, не мобильным, а "кочевым" — ведь речь в основном идет о пользователях с ноутбуками, подключенными через HSDPA-модули к интернету.

В любом случае успех HSDPA налицо. Так, в Австрии доля подключений по этой технологии в первой половине 2007 года составила 72% от всех широкополосных подключений, включая фиксированные. В Швеции летом того же года карточки HSDPA покупали чаще, чем мобильники. В немалой степени большая популярность новой технологии связана с низкими ценами за трафик. Например, у оператора 3 Austria ежемесячная абонентская плата составляет от 7 евро за 300 Мб до 24 евро за 15 Гб, а каждый дополнительный мегабайт обходится в 0,1 евро. Аналитики заговорили о возможной тенденции, которая совсем недавно показалась бы совсем немыслимой — об угрозе оттока абонентов фиксированного ШПД на развитых рынках в мобильные сети.

Количество абонентов сетей HSPA

** — прогноз

Источники: Informa Telecoms & Media, GSA, 2008

По данным GSA по состоянию на 1 февраля 2008 года в мире работало более 200 коммерческих сетей HSPA, включая 28 сетей HSUPA. Больше всего сетей HSDPA/HSUPA развернуто в Западной Европе (39,1%), далее следуют Азиатско-Тихоокеанский регион (20,8%) и Восточная Европа (19,8%).

Действующие сети HSPA: распределение по регионам

| HSDPA | HSUPA | |

| Азиатско-Тихоокеанский регион | 36 | 6 |

| Западная Европа | 65 | 14 |

| Восточная Европа | 35 | 5 |

| Средний Восток и Африка | 22 | 2 |

| Америка-Каррибы | 16 | 1 |

| Всего | 174 | 28 |

Источник: GSA, 2008

По оценке Informa Telecoms & Media к концу 2007 года число пользователей HSDPA приблизилось к отметке 20 млн (это составляет примерно десятую часть от всех пользователей сетей 3G), и по прогнозам увеличится к концу 2008 года до 56,8 млн. К этому времени доля пользователей высокоскоростного мобильного интернета, как ожидается, достигнет 5%. В более долгосрочной перспективе — к 2011 году — мобильный бродбэнд, основанный на технологиях HSPA, EV-DO, WiMAX и др., может потеснить фиксированный (технологии DSL, кабельное ТВ и FTTH). К 2012 году, по прогнозам Informa Telecoms & Media, мобильные операторы всего мира заработают на высокоскоростном доступе более 400 млрд долл., что составляет примерно половину доходов на мировом рынке мобильной связи в 2007 году.

Коммерческие запуски сетей HSDPA

Источник: GSA, 2008

Логичным продолжением эволюционной цепочки GSM: GPRS/EDGE — WCDMA/HSDPA/HSUPA станет стандарт LTE (Long Term Evolution), обеспечивающий пиковую скорость загрузки данных 173 Мбит/с (на практике, по-видимому, средняя скорость к абоненту будет составлять около 5 Мбит/c, что тоже неплохо). Организация 3GPP (3rd Generation Partnership Project) уже одобрила спецификацию нового стандарта для сетей LTE-TRAN (Terrestrial Radio Access Network), которая станет частью предстоящего релиза спецификаций 3GPP Release 8. Вендоры спешат показать свою готовность к внедрению новой технологии. Так, на прошедшем в Барселоне Всемирном мобильном конгрессе компания Ericsson продемонстрировала работу LTE в дуплексных режимах — с частотным (FDD) и с временным (TDD) разделением каналов на одной базовой станции.

Неплохо зарекомендовали себя пакетные предложения — бродбэнд, VoIP и, в ряде случаев, IPTV — как от конвергентных операторов фиксированной и мобильной связи, так и от "чистых" мобильных операторов. С другой стороны, пока не оправдываются ожидания от мобильной рекламы. Несмотря на то, что в целом рекламодатели с энтузиазмом восприняли появление новой и многообещающей рекламной среды, реальное использование мобильного телевидения и мобильных интернет-сервисов на мобильных устройствах (не ноутбуков) пока не получило широкого распространения, и доля доходов от таких сервисов пренебрежимо мала. Не исключено, что ситуация может измениться в лучшую сторону с выходом на этот рынок интернет брэндов типа Yahoo! и Google. Однако самый главный вопрос для мобильных операторов в этом случае — смогут ли они поставить себя в цепочку создания добавленной стоимости, а не станут простой "трубой" для перекачки трафика, как это фактически уже произошло с провайдерами фиксированного ШПД. Так или иначе, крупные игроки из мира интернет как Google, Yahoo! или Skype уже отметили свой интерес к мобильному контенту и коммуникационным сервисам, и рынок замер в ожидании продолжения их инициатив. По всей видимости, успех будет сопутствовать тем операторам, которые смогут наладить с новыми игроками взаимовыгодное сотрудничество.

Виталий Солонин / CNews Analytics