|

|

|

| Обозрение подготовлено |

При поддержке |

|

|

Ключевые рыночные показатели и их динамика

Российский рынок электронных платежей стремительно развивается, доходы крупнейших игроков уже несколько лет подряд растут более чем на 100% ежегодно. Вместе с тем, подавляющее большинство компаний не раскрывает значения выручки и даже относительных темпов роста. Российский рынок электронных платежей стремительно развивается, доходы крупнейших игроков уже несколько лет подряд растут более чем на 100% ежегодно. Вместе с тем, подавляющее большинство компаний не раскрывает значения выручки и даже относительных темпов роста.

Как уже неоднократно упоминалось, действующие в России электронные платежные системы (ЭПС) с известной долей условности можно разделить на три категории: 1) традиционные карточные системы, 2) платежные шлюзы, 3) системы цифровой наличности. Первый тип ЭПС оперирует с обычными банковскими карточками при оплате товаров и услуг в интернете. К ним пока еще можно отнести голландскую ЭПС ChronoPay, которая, впрочем, в ближайшее время планирует запустить совместные сервис с платежной системой WebMoney. В результате реализации данного сервиса, клиенты – партнерские интернет-магазины WebMoney смогут принимать к оплате также и банковские карты. Тем самым, ChronoPay несколько приближается по своей бизнес-модели к платежным шлюзам. Однако, это все же карточная ЭПС.

Платежные системы второго типа – шлюзы – интегрируют различные типы ЭПС и провайдеров услуг, включая карточные ЭПС, системы цифровой наличности и т.д., предоставляя единый интерфейс для оплаты в единой системе. Подавляющее большинство российских ЭПС также достаточно условно можно отнести к этому типу. Это такие системы, как Assist (ориентируется на карточные системы, однако работает и с цифровой наличностью), CyberPlat (включает также интернет-банкинг), «Рапида», RUpay (интегрирует более 20 различных способов приема платежей в интернет-магазине), Fethard и др.

К системам третьего типа относятся так называемые системы цифровой наличности – ЭПС, которые эмитируют свою собственную валюту определенного номинала, которую можно обналичить согласно установленному курсу системы. К ЭПС данного типа относятся «Яндекс.Деньги» и WebMoney. Косвенно к подобным системам можно отнести и e-port, основным платежным средством которого является единая предоплаченная карта собственной эмиссии.

Кто есть кто

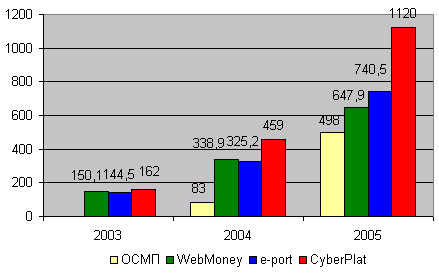

Наибольших результатов на российском рынке по итогам 2005 года удалось добиться системам второго типа – платежным шлюзам и ЭПС цифровой наличности. Так, оборот компании CyberPlat по итогам 2005 года увеличилась на 144% и достигла $1120 млн. Таким образом, рекордная символическая планка выручки в $1 млрд. взята. Примечательно, что доходы игроков растут просто в геометрической прогрессии – только по итогам мая 2006 года оборот CyberPlat превысил $200 млн.

Второе место по обороту по итогам 2005 года заняла компания e-port, оборот которой в отчетном периоде увеличился на 127% по сравнению с 2004 годом и составил $740,5 млн. Почетное третье место заняла компания WebMoney, оборот которой по итогам 2005 года по титульным знакам WMR превысил 3 млрд. 263 млн., а по титульным знакам WMZ – 534 млн. 236 тыс. Рост по сравнению с аналогичными показателями 2004 года составил 145% и 83% соответственно. При пересчете по среднему курсу доллара США к рублю по итогам 2005 года (28,7 руб./$), получаем, что оборот WebMoney по итогам 2005 года превысил $647 млн.

Динамика оборота крупнейших электронных платежных систем России, $ млн.

Источник: CNews Analytics

Совокупный оборот четырех крупнейших электронных платежных систем России – CyberPlat, e-port, WebMoney и ОСМП по итогам 2005 года увеличился почти на 150% по отношению к 2004 году и превысил $3 млрд. При этом темпы роста за предыдущий отчетный период – 2004/2003 годы – были еще выше. Соответствующие показатели тогда составили 164% и $1,2 млрд. Стоит отметить, что компания ОСМП вышла на рынок только в 2004 году, тогда ее оборот составил $83 млн. Однако, уже по итогам 2005 года выручка ОСМП увеличилась почти на 500% по сравнению с 2004 годом и достигла значимых показателей - $483 млн.

Почти 40% от указанного совокупного оборота (37,3%) по итогам 2005 года приходится на выручку компании CyberPlat, оставшиеся три компании из «большой четверки ЭПС» приблизительно поровну делят почти $1,9 млрд. Тем не менее, строго говоря, сравнивать указанные платежные системы по оборотам не совсем корректно из-за абсолютно разной модели бизнеса всех четырех ЭПС. Так, CyberPlat и e-port собирают практически все свои доходы за счет приема платежей в счет оплаты услуг сотовой связи (у обеих компаний доля платежей за мобильную связь в структуре оборота достигает 97-99%). По данным компании, CyberPlat собирает более 15% выручки каждого из операторов «большой тройки» России. Аналогичная ситуация с ОСМП – доля платежей в пользу операторов связи в обороте данной ЭПС достигла по итогам 2005 года 98%. Однако, ОСМП, помимо дилерской сети, достаточно активно развивает направление организации терминалов самообслуживания. Впрочем, лидирующим игроком на этом рынке является компания «Элекснет».

Успех таких ЭПС очевиден – произвольный размер транзакции, который они обеспечивают, позволил им быстро снискать огромную популярность. Действительно, возможность не покупать скретч-карты за минимум 150 руб., но при этом пополнить свой баланс более мелкими суммами, например, 20-30 руб., очень удобна. И подавляющее количество людей, оплачивающих мобильный телефон в магазинах, киосках, банкоматах и т.д. даже не подозревают, кто служит провайдером данной услуги. Разумеется, бизнес-модель WebMoney кардинально отличается от указанной.

Различия в бизнес-моделях указанных ЭПС заметно и по структуре оборота компаний. Так, CyberPlat и e-port получают почти 99% своего оборота с дилерской сети, в то время как доля платежей в интернете составляет у данных ЭПС менее 1%. У WebMoney, напротив, практически весь оборот проходит по платежам в интернете. Принимая во внимание, многочисленные различия в бизнесе трех рассмотренных ЭПС, можно отметить, что сопоставляются они лишь для получения качественной картины рынка электронных платежей.

Об условности приведенной выше классификации ЭПС говорит и тот факт, что даже те системы, которые формально можно отнести к платежным шлюзам, существенно различаются между собой. Так, Assist специализируется исключительно на платежах в интернете, преимущественно осуществляемых по банковским карточкам. Оборот компании по итогам 2005 года вырос на 60% по сравнению с финансовыми показателями 2004 года и достиг $40 млн. Другая карточная ЭПС, работающая на российском рынке, – голландская ChronoPay – заработала в отчетном периоде $7 млн. Справедливости ради, стоит отметить, что ChronoPay – очень молодая система, образована она была лишь в 2003 году, а на российский рынок вышла лишь в 2005 году. Оборот ChronoPay на европейском рынке по итогам 2005 года составил $45 млн.

Региональный разрез

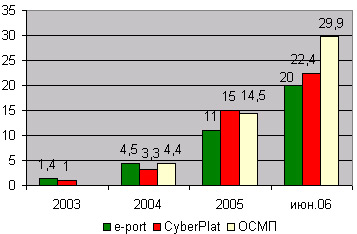

Как уже упоминалось, практически весь оборот компаний e-port и CyberPlat приходится на дилерскую сеть, и оба игрока делают основной акцент на ее развитии. В качестве ключевого критерия масштабности дилерской сети обычно приводится такой параметр, как количество точек приема платежей. По итогам 2005 года, лидером по указанном параметру стала компания CyberPlat, дилерская сеть которой составила в отчетном периоде свыше 15 тыс. точек приема платежей. Причем уже в июне 2006 года это количество увеличилось до 22,4 тыс. Показатели e-port несколько скромнее – около 11 тыс. по итогам 2005 года и 20 тыс. по итогам июня 2006 года. Аналогичная ситуация с компанией ОСМП, которая также активно развивает дилерскую сеть и по количеству точек приема платежей по итогам июня 2006 года даже вырвалась в лидеры рынка. Впрочем, как отмечают игроки рынка, увеличение за полгода почти вдвое количества точек приема платежей, вызывает некоторое удивление.

Динамика количества точек приема платежей e-port, CyberPlat и ОСМП, тыс. шт.

Источник: CNews Analytics

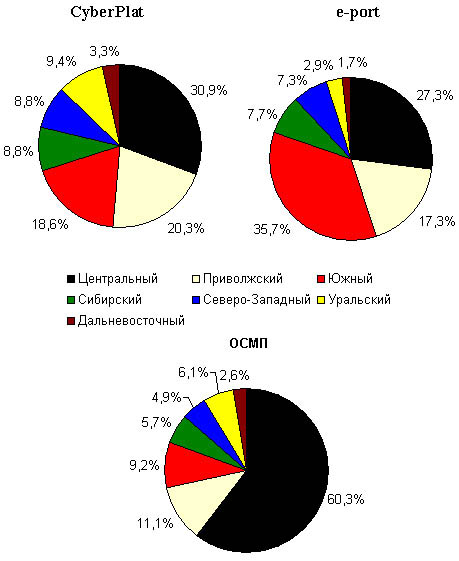

Интересно также проанализировать региональную структуру точек приема платежей e-port и CyberPlat. Наибольшее количество точек приема платежей CyberPlat находится в центральном федеральном округе (6920), в то время как у e-port на первом месте по количеству точек неожиданно оказывается южный федеральный округ – здесь присутствует аж 5682 точки, причем больше половины из них (52%) приходится на три республики – Дагестан, Чечню и Ингушетию (1934, 650 и 373 соответственно). У CyberPlat на три указанных три субъекта южного федерального округа – приходится в 4 раза меньше точек приема платежей, чем у e-port – 1398 (1366, 3 и 29 точки соответственно).

Центральный федеральный округ у компании e-port оказывается лишь вторым – 4347 точек оплаты. У CyberPlat же на втором месте следует приволжский федеральный округ (4554 точек), у e-port этот же округ занимает почетное третье место (2754 точек). Венчает тройку лидеров у CyberPlat южный федеральный округ (4159 точек). Примечательно, что у обеих компаний развитый северо-западный федеральный округ уступает сибирскому (1962 против 1967 точек приема платежей у CyberPlat, и 1219 против 1183 точек приема платежей у e-port).

Региональная структура точек приема платежей дилерских сетей CyberPlat и e-port по федеральным округам России, июнь 2006 года

Источник: CNews Analytics

Региональная структура точек приема платежей ОСМП имеет ярко выраженный акцент на присутствие в центральном федеральном округе. На этот регион приходится свыше 60% всех точек приема платежей компании. На втором месте приволжский федеральный округ, в котором расположены чуть более 11% точек приема платежей, и венчает тройку лидеров южный федеральный округ – здесь ОСМП обладает 2770 пунктами оплаты (9,2%). Впрочем, во всех остальных федеральных округах России ОСМП имеет схожее с южным присутствие.

Как уже упоминалось, все три компании делают большой акцент на развитии дилерской сети. В частности, CyberPlat, активно развивает партнерскую программу. Так, партнер CyberPlat не обязательно должен иметь юридические (договорные) отношения с компаниями, которые он привлекает в платежную систему, кроме того, партнер также не обязан быть дилером CyberPlat. После заключения соглашения, основная обязанность партнера – осуществление поиска торгово-сервисных точек, желающих организовать прием платежей. Но основе заключенного соглашения и по результатам работы партнера выплачивается вознаграждение, размер которого составляет 0,1% от месячного объема платежей привлеченного дилера.

Партнерская программа e-port в основном касается интернета и базируется на размещении различных информеров по оплате услуг (разумеется, через e-port) на сайте компании-партнера. Дилерская программа ОСМП построена на активном стимулировании партнеров различными ценными призами и бонусами по итогам оценки работы того или иного дилера по жесткой системе критериев. Все дилеры ОСМП делятся на 5 категорий по объему приема платежей. По итогам 2005 года максимальная доля приходилось на I категорию – крупнейшую – объем приема платежей свыше 60% дилеров, принимающих участие в партнерской программе, превышает 9 млн. руб.

Алексей Бузин / CNews Analytics

|

|